Национальный банк Беларуси с 27 июня 2018 г. снижает ставку рефинансирования на 0,5 процентного пункта до 10%, что является историческим минимумом. В результате в текущей ситуации встает вопрос о том, каковы возможные последствия этого решения центрального банка.

В истории независимой Беларуси ставка рефинансирования в размере 10% годовых действовала лишь на двух временных отрезках — с 1 декабря 2006 г. по 31 января 2007 г. (2 месяца) и с 1 октября 2007 г. по 30 июня 2008 г. (9 месяцев).

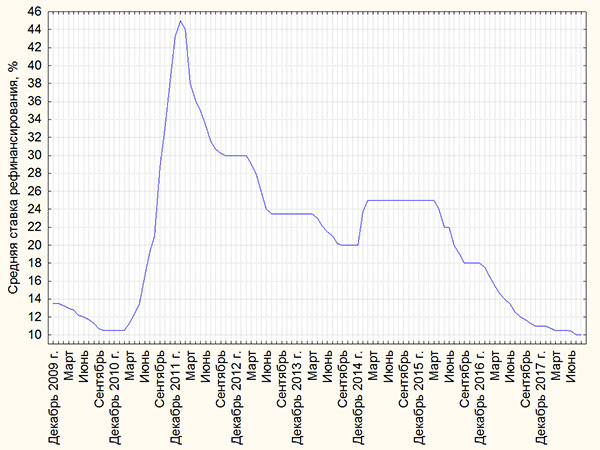

На рисунке 1 представлена динамика средней ставки рефинансирования в декабре 2009 г. — августе 2018 г.

Рисунок 1. Динамика средней ставки рефинансирования в Беларуси в декабре 2009 г. — августе 2018 г., %

Очередное снижение ставки рефинансирования обусловлено замедлением динамики инфляционных процессов на фоне сохранения относительно благоприятной ситуации на внутреннем валютном рынке и в денежно-кредитной сфере.

Значение ставки рефинансирования по-прежнему находится в положительной области относительно годовых темпов инфляции (4,4% в мае 2018 г. по сравнению с маем 2017 г.). В 2018 г. целевой ориентир по инфляции установлен в размере не более 6%. На данный момент центральный банк прогнозирует инфляцию в текущем году в размере около 5,5%.

По данным Национального банка Беларуси, население в январе–мае 2018 г. продало на чистой основе с учетом безналичных операций USD 657,8 млн. Для сравнения: нерезиденты в январе–мае 2018 г. продали на чистой основе USD191,9 млн, в то время как субъекты хозяйствования, напротив, купили USD425,8 млн.

При этом структура чистого предложения валюты со стороны населения в январе–мае 2018 г. сложилась следующим образом: чистая продажа наличной валюты — USD863,9 млни конвертация рублевых депозитов в валютные вклады на чистой основе — минус USD206,1 млн.

В качестве положительного момента необходимо отметить, что, несмотря на заметное снижение процентных ставок по рублевым инструментам, рублевые вклады физических лиц в текущем году растут опережающими темпами по сравнению с организованными валютными сбережениями населения.

Так, рублевые вклады физических лиц в январе–мае 2018 г. возросли на BYN257 млн (или на 4,6%) до BYN5,788 млрд на 1 июня.

В то же время, валютные депозиты населения в январе–мае 2018 г., напротив, снизились на USD190,6 млн (на 2,6%) до USD7,196 млрд на 1 июня.

Валютные сбережения населения в банках (валютные вклады, депозиты в драгоценных металлах и валютные облигации банков) в январе–мае 2018 г. сократились на USD174,7 млн (на 2,1%) до USD8,182 млрд на 1 июня.

С одной стороны, снижение процентных ставок по рублевым инструментам оказывает положительное воздействие на темпы экономического роста в стране и способствует уменьшению долговой нагрузки, связанной с обслуживанием рублевых обязательств. В результате в текущей ситуации происходит повышение привлекательности рублевых заимствований.

Так, задолженность клиентов банков по кредитам и иным активным операциям в белорусских рублях в январе–апреле 2018 г. возросла на BYN1,231 млрд (или на 6,3%) до рекордных BYN20,755 млрд на 1 мая. В то время как аналогичная задолженность клиентов банков в иностранной валюте в анализируемом периоде возросла в меньшей степени — на USD116 млн (на 1,1%) до USD10,746 млрд на 1 мая текущего года.

С другой стороны, дальнейшее уменьшение спреда между процентными ставками по рублевым и валютным вкладам физических лиц может привести к снижению склонности населения к организованным рублевым сбережениям. В результате банковский сектор страны может столкнуться с оттоком рублевых средств населения. При этом одновременно может произойти усиление перетока рублевых вкладов в валютные депозиты, что может привести к возобновлению девальвационного давления на обменный курс белорусского рубля.

К слову, средняя ставка по новым валютным депозитам физических лиц в мае текущего года снизилась до 0,8% годовых против 0,9% в январе 2018 г., 2% в январе 2017 г. и 3,7% в январе 2016 г.

В свою очередь, средняя ставка по новым рублевым вкладам населения в мае текущего года составила 8,6% годовых против 7,1% в январе 2018 г., 13% в январе 2017 г. и 22,9% в январе 2016 г. Следует пояснить, что за вычетом налогов эффективные значения процентных ставок выглядят еще ниже.

В результате спред между средними процентными ставками по новым рублевым и валютным депозитам населения в мае 2018 г., по расчетам BusinessForecast.by, составил 7,7 процентных пунктов (с учетом округлений) против 6,2 процентных пунктов в январе 2018 г., 11 процентных пунктов в январе 2017 г. и 19,2 процентных пунктов в январе 2016 г.

Наконец, масла в огонь может подлить возможное повышение денежных доходов населения в текущем году.

Так, но нашим расчетам, средняя начисленная зарплата белорусских работников (без микроорганизаций и малых организаций без ведомственной подчиненности) в январе–апреле 2018 г. возросла по сравнению с январем-апрелем 2017 г. на 14,1% — с USD393,6 до USD449,3. При расчете использовался средневзвешенный курс белорусского рубля по отношению к доллару на внутреннем валютном рынке: в январе–апреле 2017 г. — BYN1,9028 за USD1, а в январе–апреле 2018 г. — BYN1,9820 за USD1.

При этом денежные доходы населения в долларовом эквиваленте в первом квартале 2018 г. увеличились по сравнению с аналогичным периодом предыдущего года на USD753,7 млн (на 9,8%) до USD8,437 млрд.

В конечном счете, можно предположить, что в случае дальнейшего повышения денежных доходов населения центральный банк, вероятно, возьмет паузу в процессе снижения ставки рефинансирования в текущем году (в частности, на следующем заседании правления Нацбанка по денежно-кредитной политике, которое состоится 19 сентября 2018 г.).