С 1 мая 2018 г. белорусские банки при оценке кредитоспособности физических лиц обязаны рассчитывать показатели обеспеченности кредита и долговой нагрузки. В результате в текущей ситуации встает вопрос о том, каковы возможные последствия указанных мер центрального банка.

Показатель долговой нагрузки рассчитывается для потребительских кредитов, как отношение размера ежемесячного платежа по операциям кредитного характера к размеру среднемесячного дохода кредитополучателя. К платежам по операциям кредитного характера относятся платежи по кредитным и лизинговым договорам, договорам займа с микрофинансовыми организациями, договорам факторинга.

При этом показатель долговой нагрузки для потребительских кредитов не должен превышать 40%.

Показатель обеспеченности кредита рассчитывается для кредитов на финансирование недвижимости, как отношение суммы кредита к стоимости объекта недвижимости, принимаемого в залог в качестве обеспечения, и/или иного обеспечения в соответствии с кредитным договором.

В данном случае показатель обеспеченности кредита не должен превышать 90%.

На наш взгляд, применение указанных показателей позволит в определенной мере замедлить динамику кредитования населения.

К слову, по данным Национального банка Беларуси, остаток задолженности по кредитам физических лиц в январе 2017 г. — марте 2018 г. увеличился на BYN 2,361 млрд (или на 33%) до рекордных BYN 9,516 млрд в эквиваленте на 1 апреля текущего года.

В долларовом эквиваленте задолженность населения по банковским кредитам в анализируемом периоде возросла на USD 1,226 млрд (на 33,6%) до рекордных USD 4,880 млрд на 1 апреля 2018 г.

При этом остаток задолженности по потребительским кредитам физических лиц в январе 2017 г. — марте 2018 г. увеличился на BYN 1,548 млрд (или на 90%) до рекордных BYN 3,268 млрд на 1 апреля текущего года.

Задолженность населения по кредитам на финансирование недвижимости в анализируемом периоде возросла в меньшей степени — на BYN 812,2 млн (или на 14,9%) до рекордных BYN 6,248 млрд на 1 апреля 2018 г.

Активизация потребительского кредитования населения привела к увеличению импорта потребительских товаров в Беларусь. Так, по данным Белстата, импорт потребительских товаров в 2017 г. увеличился по сравнению с предыдущим годом на USD 1,129 млрд (на 17,2%) до USD 7,685 млрд.

Импорт потребительских товаров в январе–феврале 2018 г. возрос по сравнению с аналогичным периодом предыдущего года на USD 229,3 млн (на 23,6%) до USD 1,202 млрд.

Соответственно, на фоне роста импорта потребительских товаров происходит снижение доли продаж белорусских товаров на внутреннем рынке. Так, по данным Национального статистического комитета Беларуси, доля продаж товаров белорусского производства в розничном товарообороте организаций торговли в первом квартале 2018 г. снизилась до 63,1% против 64,4% в 2017 г. и 65,9% в 2016 г.

При этом доля продаж непродовольственных товаров белорусского производства в первом квартале 2018 г. сократилась до 43,3% против 44,2% в 2017 г. и 45,8% в 2016 г.

В разрезе отдельных непродовольственных товаров доля продаж белорусских товаров в первом квартале 2018 г. выглядит следующим образом: телевизоры — 7,9%, парфюмерно-косметическая продукция — 20,7%, фармацевтические товары — 41,3%, строительные материалы — 44%, трикотажная одежда — 44,9%, обувь — 46,2%, холодильники и бытовые морозильники — 51,2%.

Таким образом, на фоне роста потребительского кредитования населения белорусские производители непродовольственных товаров утрачивают позиции на внутреннем рынке.

Одновременно происходит увеличение спроса на иностранную валюту со стороны импортеров. К слову, по данным Нацбанка, субъекты хозяйствования в первом квартале 2018 г. купили на чистой основе USD 385,3 млн против USD 83,2 млн в первом квартале 2017 г.

Замедление динамики кредитования физических лиц позволит снизить темпы роста импорта потребительских товаров.

Однако, по нашему мнению, более существенное влияние на динамику импорта потребительских товаров оказывает динамика денежных доходов населения. Соответственно, дальнейший рост денежных доходов населения может полностью нивелировать эффект, связанный с охлаждением кредитования физических лиц.

По расчетам BusinessForecast.by, денежные доходы населения в долларовом эквиваленте в 2017 г. увеличились по сравнению с предыдущим годом на USD 3,663 млрд (или на 12,5%) до USD 33,018 млрд.

Денежные доходы населения в январе–феврале 2018 г. возросли по сравнению с аналогичным периодом предыдущего года на USD 473,7 млн (на 9,5%) до USD 5,449 млрд.

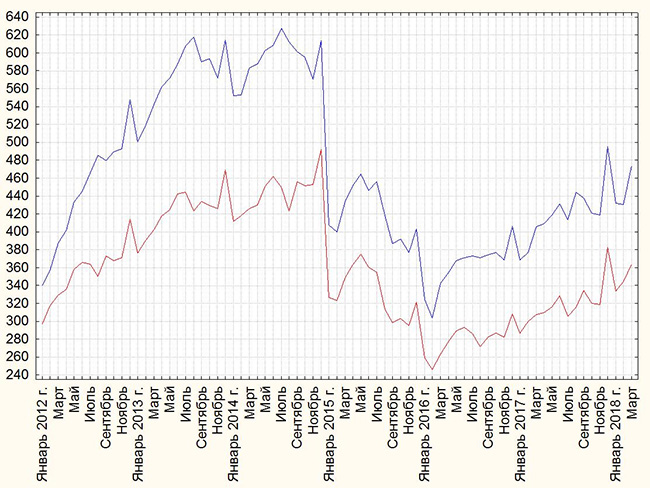

В марте 2018 г. средняя начисленная зарплата белорусских работников составила USD473,5, что на USD 67,9 (или на 16,7%) больше, чем в марте 2017 г. (см. рисунок 1).

Рисунок 1. Динамика средней зарплаты в экономике и в бюджетной сфере в январе 2012 г. — марте 2018 г., USD.

В то же время, охлаждение кредитования населения может негативно сказаться на прибыли, рентабельности и качестве кредитного портфеля банковского сектора.

В результате в текущей ситуации встает вопрос о том, нужно ли применять показатели долговой нагрузки и обеспеченности кредита в отношении добросовестных заемщиков, которые своевременно и в полном объеме исполняют обязательства перед банками и по которым отсутствует негативная информация в Бюро кредитных историй.

Тем более что качество кредитов физических лиц остается на высоком уровне. Так, по состоянию на 1 апреля 2018 г., просроченная и пролонгированная задолженность по кредитам населения составила всего BYN 45,5 млн, в том числе по потребительским кредитам — BYN31,6 млн, по кредитам на финансирование недвижимости — BYN 13,9 млн.

Доля просроченной и пролонгированной задолженности в структуре задолженности по кредитам физических лиц по состоянию на 1 апреля 2018 г. составила всего лишь 0,5%, в том числе по потребительским кредитам — 1%, по кредитам на финансирование недвижимости — 0,2%.

В целом объем средств, которые население хранит в банках, по-прежнему заметно превышает объем привлеченных физическими лицами кредитов. Так, средства физических лиц в банках (вклады, сберегательные сертификаты, банковские облигации, депозиты драгоценных металлов) по состоянию на 1 апреля 2018 г. составляют BYN 21,995 млрд в эквиваленте, в то время как объем привлеченных населением кредитов составляет BYN 9,516 млрд.

Таким образом, население, несмотря на активный рост кредитования физических лиц, по-прежнему является чистым кредитором банковского сектора Беларуси.

Остается добавить, что динамика потребительского кредитования населения также будет зависеть от того, насколько либеральными будут подходы банков к оценке доходов физических лиц (включая доходы от приусадебных участков, доходы от майнинга криптовалют и др.).