В текущем году на внутреннем валютном рынке Беларуси отмечается существенное уменьшение чистой продажи иностранной валюты со стороны физических лиц на фоне роста денежных доходов и сокращения валютных сбережений населения. В случае дальнейшего повышения денежных доходов в реальном выражении и в долларовом эквиваленте население превратится из чистого продавца иностранной валюты в чистого покупателя валюты со всеми вытекающими негативными последствиями для внутреннего валютного рынка Беларуси (включая ускорение темпов девальвации белорусского рубля и сокращение золотовалютных резервов государства).

По данным Национального банка Беларуси, физические лица в январе–апреле 2019 г. продали на чистой основе USD140,1 млн (с учетом безналичных операций) против USD450,6 млн в январе–апреле 2018 г.

Для сравнения: нерезиденты в январе–апреле 2019 г. продали на чистой основе USD200,3 млн, субъекты хозяйствования — USD165,2 млн.

При этом структура чистого предложения валюты со стороны населения в январе–апреле 2019 г. сложилась следующим образом: чистая продажа наличной валюты — USD479 млн и конвертация рублевых депозитов в валютные вклады на чистой основе — минус USD339 млн.

По данным Национального статистического комитета Беларуси, реальные денежные доходы населения (скорректированные на индекс потребительских цен на товары и услуги) в первом квартале 2019 г. возросли по сравнению с аналогичным периодом предыдущего года на 7,3% до BYN19,058 млрд.

По расчетам BusinessForecast.by, денежные доходы населения в долларовом эквиваленте в первом квартале 2019 г. увеличились по сравнению с первым кварталом 2018 г. на USD398,2 млн (или на 4,7%) до USD8,886 млрд. При расчете использовался средневзвешенный курс белорусского рубля по отношению к доллару США на внутреннем валютном рынке: в первом квартале 2018 г. — BYN1,9748 за USD1, а в первом квартале 2019 г. — BYN2,1446 за USD1.

При этом средняя начисленная зарплата белорусских работников (без микроорганизаций и малых организаций без ведомственной подчиненности) в январе–апреле 2019 г. увеличилась по сравнению с январем-апрелем 2018 г. на 6,5% — с USD451,4 до USD480,5. При расчете использовался средневзвешенный курс белорусского рубля по отношению к доллару США: в январе–апреле 2018 г. — BYN1,9820 за USD1, а в январе–апреле 2019 г. — BYN2,1355 за USD1.

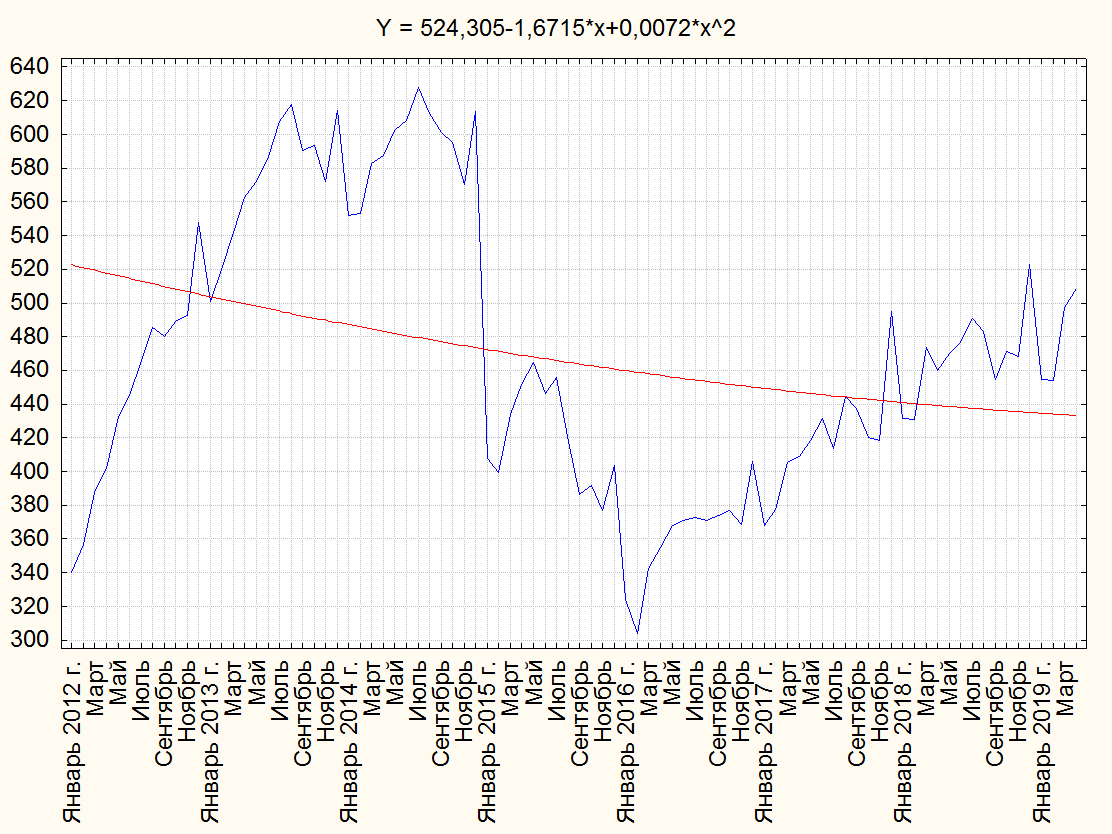

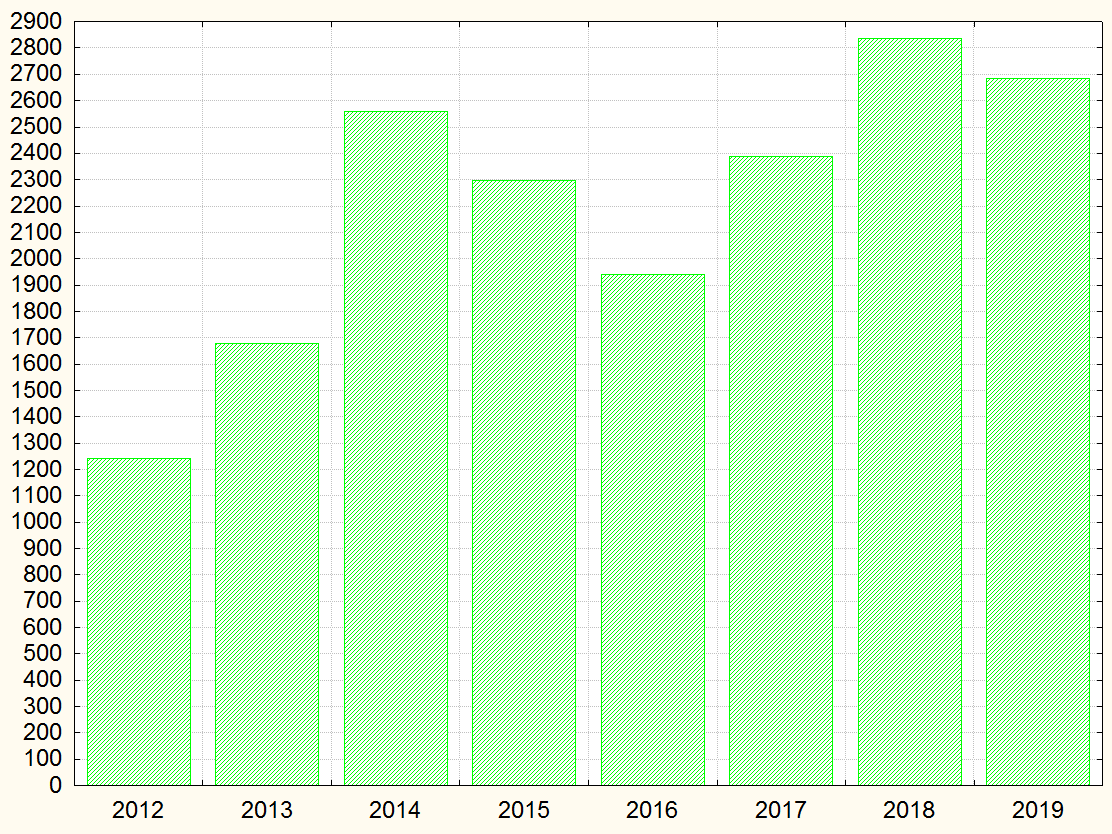

Отдельно в апреле 2019 г. средняя начисленная зарплата работников превысила психологически значимую отметку в USD500 и составила USD508,3 (см. рисунок 1). При расчете использовался средневзвешенный курс белорусского рубля по отношению к доллару США в апреле 2019 г. — BYN2,1124 за USD1.

Рисунок 1. Динамика средней зарплаты белорусских работников в январе 2012 г. — апреле 2019 г., USD (фактические данные и полиномиальный тренд).

Дальнейший рост зарплат белорусских работников чреват негативными последствиями для внутреннего валютного рынка. В худшем случае население вновь может стать чистым покупателем иностранной валюты, что приведет к возобновлению понижательного давления на обменный курс белорусского рубля и золотовалютные резервы государства.

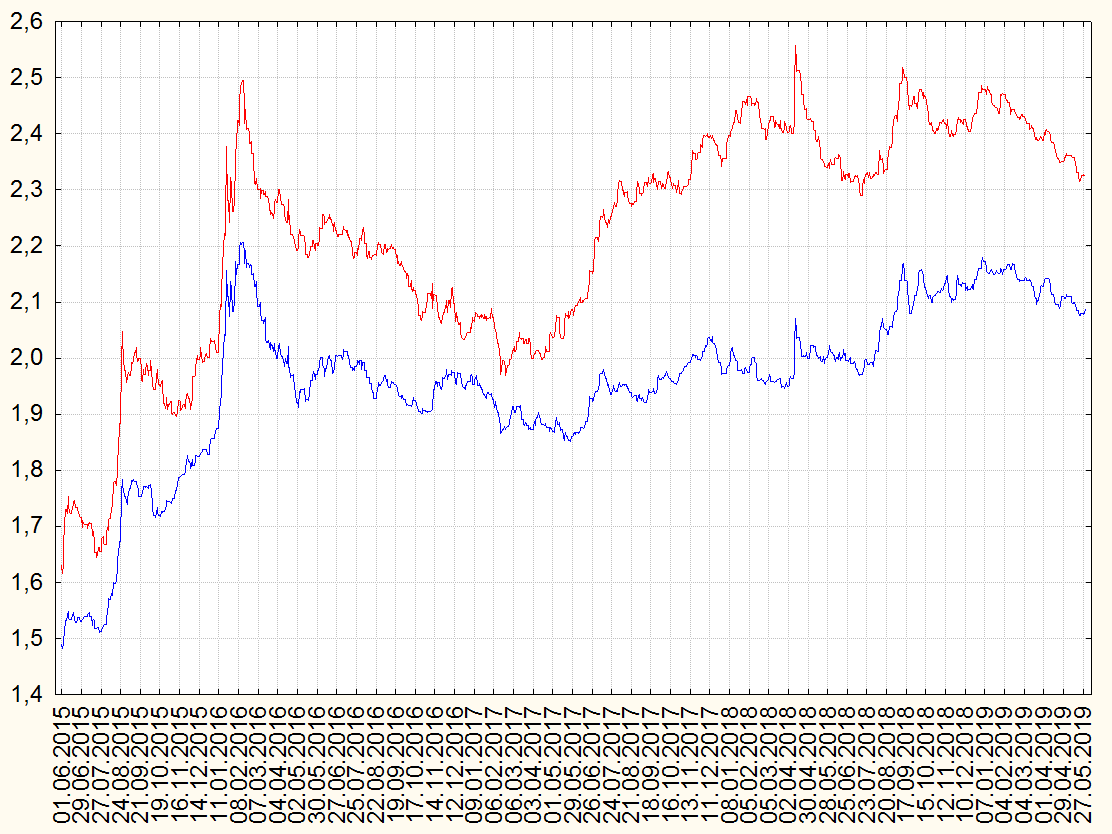

К слову, с начала текущего года по 30 мая официальный курс белорусского рубля к доллару США укрепился на 3,3% до BYN2,0879 за USD1, а к евро — на 5,9% до BYN2,3278 за EUR1 (см. рисунок 2, данные приведены с учетом деноминации белорусского рубля).

Рисунок 2. Динамика официальных курсов белорусского рубля к доллару США и евро в июне 2015 г. — мае 2019 г., BYN.

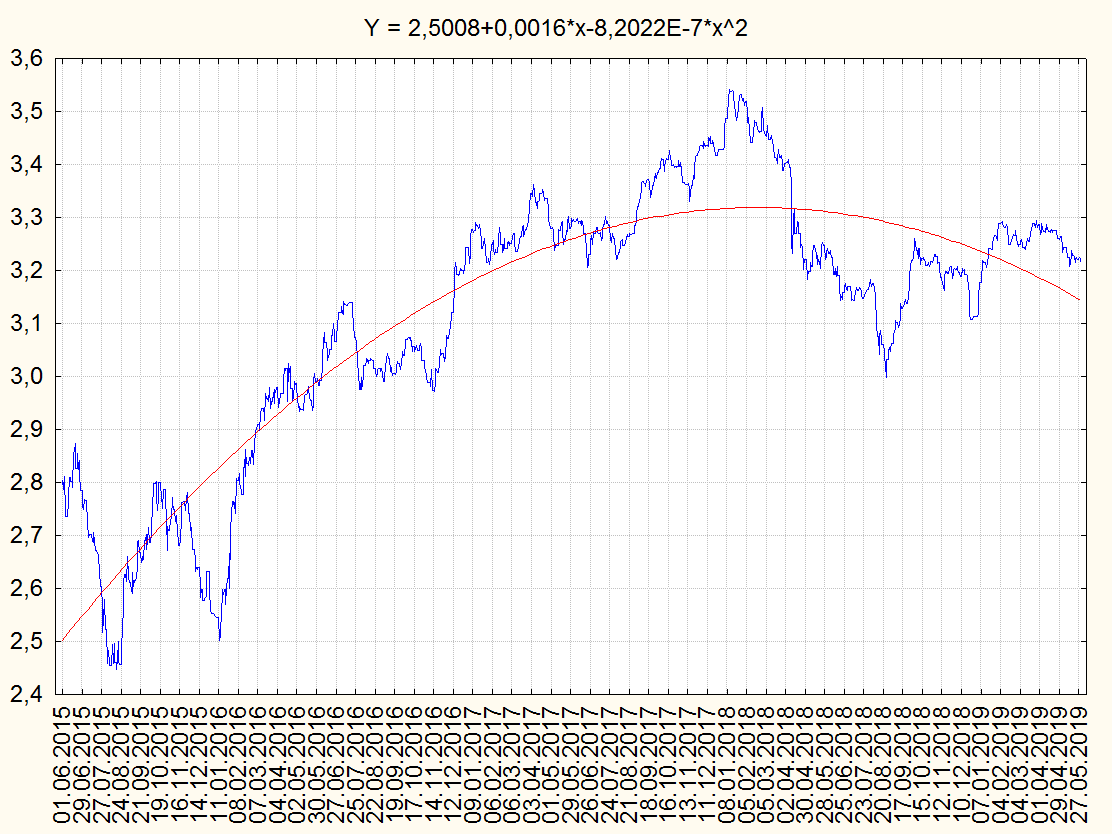

В свою очередь, официальный курс белорусского рубля к российскому рублю с начала текущего года по 30 мая, напротив, снизился на 3,3% до BYN3,2160 за RUR100. (см. рисунок 3, данные приведены с учетом деноминации белорусского рубля).

Рисунок 3. Динамика официального курса белорусского рубля к российскому рублю в июне 2015 г. — мае 2019 г., BYN за RUR100 (фактические данные и полиномиальный тренд).

Необходимо отметить, что в 2019–2020 гг. дополнительное понижательное давление на обменный курс белорусского рубля и золотовалютные резервы может быть связано с проведением налогового маневра в нефтяном секторе России и возможным повышением цены российского природного газа для Беларуси в следующем году.

Кроме того, ожидаемый существенный рост цен на бензин и дизельное топливо может негативно сказаться на конкурентоспособности белорусских предприятий на внутреннем и внешних рынках (включая российский рынок), что может привести к уменьшению валютных поступлений и ухудшению финансового положения субъектов хозяйствования.

К слову, по данным Белстата, чистая прибыль прибыльных белорусских предприятий в 2018 г. сократилась по сравнению с 2017 г. сразу на BYN3,287 млрд (или на 38,9%) до BYN5,159 млрд. В то время как чистый убыток убыточных организаций в 2018 г., напротив, увеличился сразу на BYN2,444 млрд (или в 2 раза) до BYN5,016 млрд.

В результате превышение чистой прибыли рентабельных предприятий над чистым убытком убыточных организаций уменьшилось сразу в 40,9 (!) раза — с BYN5,875 млрд в 2017 г. до всего лишь BYN143,8 млн в 2018 г.

При этом средства, выделенные из бюджета на покрытие убытков в связи с государственным регулированием цен и тарифов и на возмещение текущих затрат предприятий, в 2018 г. увеличились до BYN1,978 млрд против BYN1,881 млрд в 2017 г., что выглядит достаточно тревожно, поскольку возможности государства в части привлечения новых внешних заимствований не являются безграничными.

Факторы роста валютной выручки

В качестве положительного момента необходимо отметить рост валютной выручки в первом квартале текущего года. Так, по данным Нацбанка, валютные поступления по экспорту товаров и услуг, доходам и трансфертам нефинансовых предприятий и домашних хозяйств в первом квартале 2019 г. увеличились по сравнению с аналогичным периодом предыдущего года на USD319 млн (или на 3,3%) до USD9,916 млрд.

Увеличение валютной выручки в первом квартале 2019 г. обусловлено ростом экспорта белорусских калийных удобрений (+USD158,5 млн к первому кварталу 2018 г.), компьютерных услуг (+USD101,6 млн), сельскохозяйственной продукции и продуктов питания (+USD37,1 млн) вкупе с увеличением объемов реэкспорта через территорию Беларуси каменного угля (+USD44,1 млн) и др.

В то же время, экспорт белорусских нефтепродуктов в первом квартале 2019 г., напротив, сократился по сравнению с аналогичным периодом предыдущего года на USD241,7 млн, битумных смесей на природных минеральных смолах — на USD128 млн, грузовых автомобилей — на USD56,3 млн, нефтяных газов и прочих газообразных углеводородов — на USD30,3 млн и др.

Влияние российского фактора

Существенное влияние на динамику показателей внутреннего валютного рынка Беларуси оказывают внешнеэкономические операции белорусских резидентов с резидентами России. Так, например, межгосударственный трансферт правительства России в пользу правительства Беларуси в 2018 г. увеличился до USD2 млрд против USD1,6 млрд в 2017 г.

По состоянию на 1 января 2019 г. резиденты России разместили в Беларуси активы на сумму USD18,740 млрд, что составляет 32,4% внешних обязательств белорусских резидентов (USD57,846 млрд на 1 января 2019 г.).

В свою очередь, активы резидентов Беларуси, размещенные в России, по состоянию на 1 января текущего года составляют USD4,420 млрд.

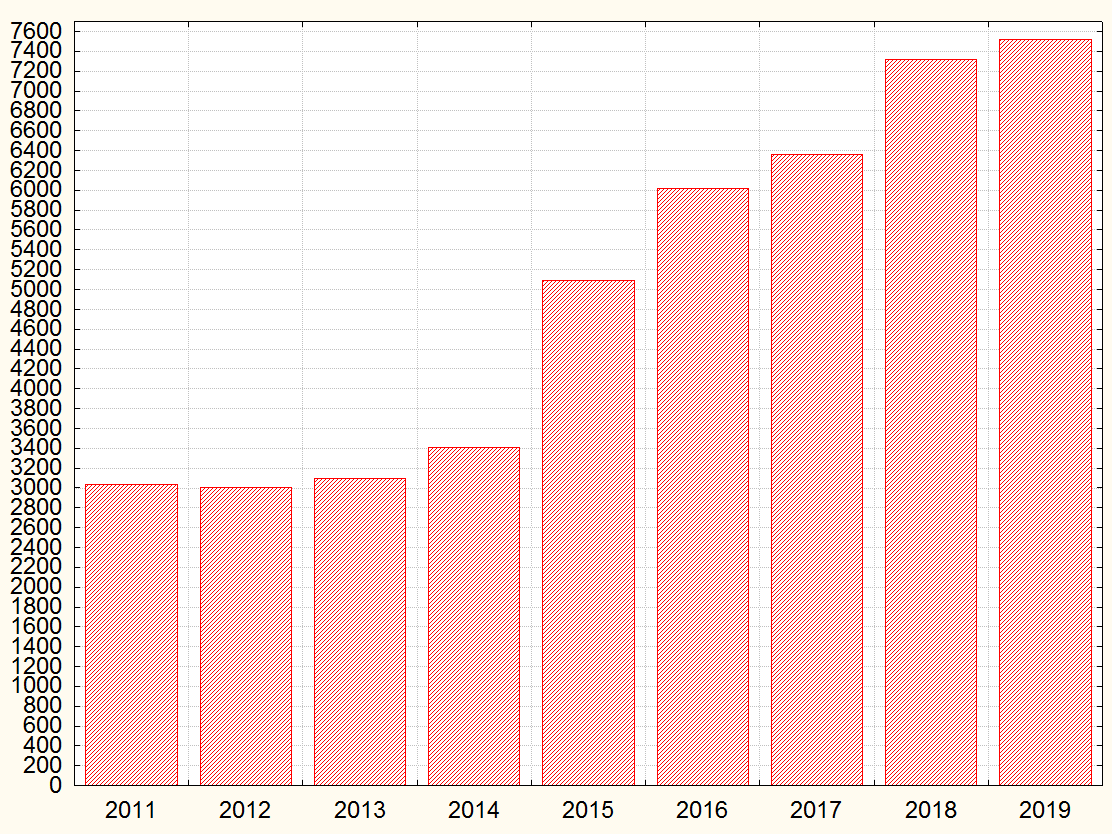

Внешняя задолженность правительства Беларуси по кредитам правительства России по состоянию на 1 января 2019 г. составляет USD7,522 млрд, или 44,5% внешнего государственного долга Беларуси (см. рисунок 4). Правительство Беларуси в 2011–2018 гг. выплатило российскому правительству проценты по государственным кредитам в размере USD1,418 млрд, в том числе в 2018 г. — USD350,3 млн.

Рисунок 4. Динамика внешней задолженности правительства Беларуси по кредитам правительства России в 2011–2019 гг., на начало года, млн.USD.

При этом внешняя задолженность правительства Беларуси по двум кредитам подконтрольного России Евразийского фонда стабилизации и развития состоянию на 1 января текущего года составляет USD2,683 млрд, или 15,9% внешнего государственного долга Беларуси (см. рисунок 5). Правительство Беларуси в 2011–2018 гг. выплатило фонду проценты по кредитам в размере USD662,3 млн, в том числе в 2018 г. — USD113,9 млн.

Рисунок 5. Динамика внешней задолженности правительства Беларуси по кредитам Евразийского фонда стабилизации и развития в 2012–2019 гг., на начало года, млн.USD.

Таким образом, на долю правительства России и Евразийского фонда стабилизации и развития по состоянию на 1 января 2019 г. приходится 60,4% внешнего государственного долга Беларуси, что свидетельствует о достаточно высокой кредитной зависимости Беларуси от России.

Остается добавить, что в текущем году правительства Беларуси и России ведут переговоры о привлечении российского государственного кредита на сумму USD600 млн, заключительного транша кредита Евразийского фонда стабилизации и развития в размере USD200 млн и о размещении белорусских государственных облигаций в российских рублях на российском рынке на сумму USD150 млн в эквиваленте.